Hohe Preis-Einnahmen und ein niedriges Market-to-Book-Verhältnis

Finanzkennzahlen ermöglichen es Anlegern und anderen Stakeholdern, die historische Leistung eines Unternehmens zu bewerten und mit anderen Unternehmen, Branchen und Aktienmärkten zu vergleichen. Bewertungskennzahlen wie Kurs-zu-Gewinn und Kurs-zu-Buch können auf eine Über- oder Unterbewertung in Bezug auf die Branchen- oder Marktdurchschnitte hinweisen. Anleger profitieren in der Regel vom Kauf unterbewerteter Aktien und vom Verkauf überbewerteter Aktien.

Grundlagen

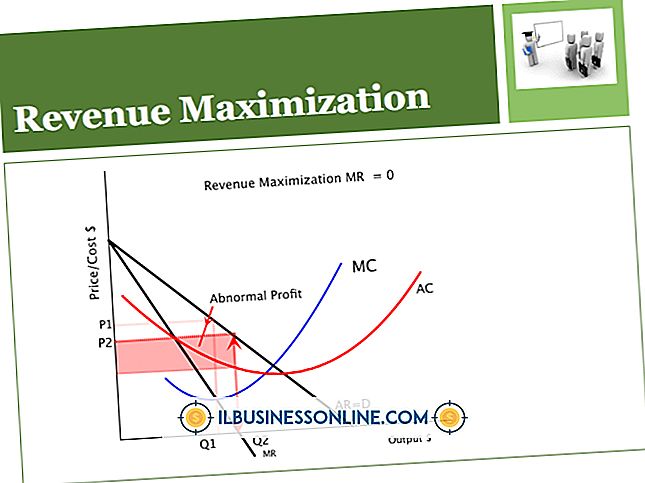

Das Kurs-Gewinn-Verhältnis ist das Verhältnis des aktuellen Aktienkurses zum nachlaufenden 12-Monats-Gewinn pro Aktie. Einige können das Preis-Gewinn-Verhältnis auf Grundlage zukünftiger Gewinnschätzungen berechnen. Das Market-to-Book-Verhältnis, auch bekannt als Price-to-Book-Verhältnis, ist das Verhältnis des aktuellen Aktienkurses zum Buchwert pro Aktie. Der Buchwert entspricht dem Eigenkapital, das dem Vermögen abzüglich der Verbindlichkeiten entspricht. Hohe Bewertungskennzahlen im Verhältnis zum Markt- oder Branchendurchschnitt weisen im Allgemeinen auf ein hohes Interesse der Anleger hin, während niedrige Bewertungskennzahlen normalerweise auf ein niedriges Zinsniveau hindeuten.

Hoher Preis-Gewinn-Verhältnis

Ein hohes Preis-Gewinn-Verhältnis könnte auf eine Überbewertung hindeuten, was bedeutet, dass der Aktienkurs im Vergleich zu anderen Unternehmen oder dem Gesamtmarkt teuer ist. Aktien in wachstumsstarken Branchen wie der Internettechnologie können hohe Kurs-Gewinn-Verhältnisse aufweisen, da die Anleger davon ausgehen, dass diese Unternehmen im Jahresvergleich ein hohes Gewinnwachstum aufweisen werden. Ein niedriges Preis-Gewinn-Verhältnis könnte auf einen allgemeinen Marktpessimismus hinsichtlich der Wachstumsaussichten eines Unternehmens oder einer Branche hindeuten. Aktien mit hohen Kurs-Gewinn-Verhältnissen können volatiler sein, da selbst die kleinsten schlechten Nachrichten den Preis erheblich senken könnten.

Niedriges Market-to-Book-Verhältnis

Ein niedriger Market-to-Book-Ratio könnte auf eine Unterbewertung hindeuten oder auf eine negative Marktstimmung der Unternehmensaussichten zurückzuführen sein. Während einer Rezession können die Märkte die Aktienkurse für Unternehmen in zyklischen Branchen wie Transport und Einzelhandel niederschlagen. Ein niedriger Market-to-Book-Status könnte jedoch auch auf übermäßigen Marktpessimismus zurückzuführen sein, der auf jüngsten Unternehmensumstrukturierungsmaßnahmen und anderen negativen Branchennachrichten beruht.

Anlagestrategien

Im Idealfall möchte ein Anleger eine Aktie an ihrem Tiefpunkt kaufen und sie auf ihrem Höhepunkt verkaufen. Das Timing am Markt ist jedoch schwierig, da eine Aktie mit hoher Kurs-Gewinn-Relation höher steigen könnte, während eine Aktie von niedrigem Marktwert zu Buch weiter abnehmen könnte. Einige Anleger können Preisziele für den Handel mit Aktien festlegen, z. B. den Kauf oder Verkauf, wenn eine Aktie ein bestimmtes Niveau über oder unter dem Kurs-Gewinn-Verhältnis oder anderen Bewertungskennzahlen liegt. Ein langfristiger Anleger kann eine Aktie nur dann kaufen, wenn er unter seinem Buchwert notiert, was ein Market-to-Book-Verhältnis von weniger als 1 bedeutet, und kann verkauft werden, wenn das Kurs-Gewinn-Verhältnis über dem Branchendurchschnitt liegt. Anleger können die Ressourcenlinks und andere kostenlose Online-Quellen verwenden, um die Finanzkennzahlen der Branche zu überprüfen.

Beispiel

Wenn eine Aktie heute bei 20 US-Dollar gehandelt wird und der abschließende 12-Monats-Gewinn bei 1, 10 US-Dollar je Aktie liegt, beträgt das nachgebende Kurs-Gewinn-Verhältnis ungefähr 18 (20 US-Dollar / 1, 10 US-Dollar). Wenn das Gesamtvermögen und die Verbindlichkeiten 2 Mio. USD bzw. 1 Mio. USD betragen und das Unternehmen 1 Mio. ausstehende Aktien ausweist, beträgt der Buchwert 1 USD pro Aktie [(2 Mio. USD - 1 Mio. USD) / 1 Mio. USD] und der Marktpreis. Buch-Verhältnis beträgt 20 (20 $ / 1 $).