Unterschiede bei Umsatz und Gewinn

Wenn Sie der Meinung sind, dass Umsatz und Gewinn dasselbe sind, dann steht Ihnen ein großer Schock bevor. Der Verkauf beginnt mit dem Geldverdienen. Es geht ungefähr so: Das Unternehmen verkauft ein Produkt oder eine Dienstleistung an einen Kunden. Der Kunde bezahlt entweder sofort oder innerhalb einer vereinbarten Frist. Die Aufwendungen für die Herstellung und den Verkauf des Produkts werden von dem durch den Verkauf generierten Geld abgezogen. Allgemeine Kosten und Verwaltungskosten werden ebenso abgezogen wie Abschreibungen und Zinsen. Was bleibt, heißt Gewinn. Einfach ausgedrückt entspricht der Umsatz abzüglich der Ausgaben dem Gewinn. Verkäufe werden auch als Umsatz bezeichnet. Gewinn wird als Einkommen, Nettoeinkommen und Betriebsergebnis bezeichnet.

Beginne die Reise

Die Geldreise beginnt mit dem Verkauf. Der Kunde oder Kunde bezahlt für das Produkt. Wenn es sich um eine Kreditkarte handelt, ist das Geld innerhalb von ein oder zwei Tagen verfügbar. Wenn es sich um einen Scheck handelt, steht das Geld zur Verfügung, sobald die Gelder frei sind. Business-to-Business-Unternehmen sehen das Geld möglicherweise nicht für bis zu 90 Tage, wenn sie Zahlungsbedingungen anbieten. Der Verkauf wird als Umsatz und dann als Forderung in der Bilanz verbucht. Es besteht das Risiko, dass die Forderungen aus Lieferungen nicht bezahlt werden, so dass auch eine Rückstellung gebildet wird, die die Summe der Forderungen aus Lieferungen und Leistungen verringert. Die Geldreise endet mit Gewinn.

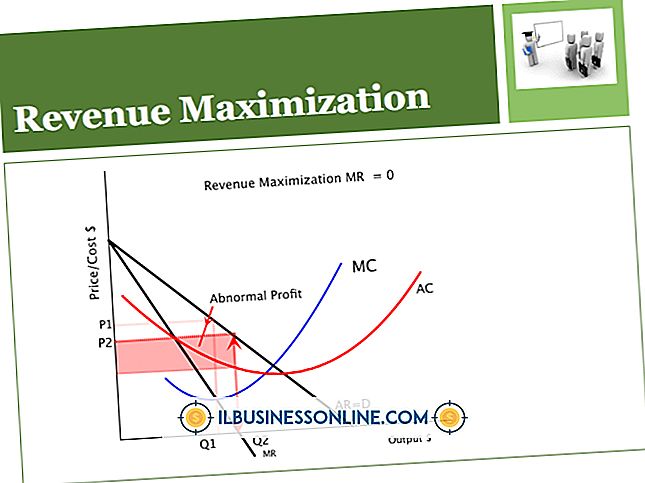

Wettbewerb

Verkäufe konkurrieren mit dem Gewinn in dem Sinne, dass das Geld zur Steigerung des Umsatzes durch Werbung, Verkaufsförderung und Messebesuch beispielsweise den Gewinn oder Gewinn mindert. Um die Gewinne kurzfristig zu verbessern, senken die Unternehmen die Marketingkosten oft in der Hoffnung, dass die Einnahmen stabil bleiben.

Kasse

Gewinn ist kein Geld und auch kein Umsatz. Das Unternehmen kann einen Gewinn ausweisen, sich jedoch in einer negativen Cash-Position befinden. Beispielsweise verkaufen Sie ein Produkt im Wert von 100.000 USD. Sie bieten 90-Tage-Zahlungsbedingungen an, da dies Ihre Wettbewerber tun und Sie Ihren Umsatz verlieren würden, wenn Sie dies nicht tun würden. Im letzten Quartal des Jahres machen Sie einen Verkauf von $ 50.000. Der Umsatz wird in Ihrer Gewinn- und Verlustrechnung mit $ 150.000 für das Jahr ausgewiesen. Ihre Ausgaben betragen 120.000 US-Dollar. Davon entfallen 10.000 USD auf die Abschreibung. Ihr Gewinn beträgt 30.000 US-Dollar. Auf Bargeldbasis würden Sie nur 100.000 US-Dollar erhalten. Die verbleibenden 50.000 US-Dollar werden erst nach Jahresende erhalten. Da Abschreibungen keine Barauslagen sind, werden sie von den Ausgaben abgezogen, und die Barmittel wären negative 10.000 US-Dollar (100.000 US-Dollar aus Verkäufen minus 110.000 US-Dollar für Ausgaben - 120.000 US-Dollar abzüglich 10.000 US-Dollar-Abschreibung - minus 10.000 US-Dollar).

Steuern

Verkäufe an den Endverbraucher werden vom Staat und manchmal von der Stadt besteuert. Die Steuer basiert auf dem Verkaufspreis und wird dem Kunden in der Regel zusätzlich zum Produktpreis in Rechnung gestellt. Wenn Sie an einen Kunden verkaufen, z. B. einen Großhändler oder Einzelhandelsunternehmen, der das Produkt an den Endverbraucher weiterverkauft, berechnen Sie keine Umsatzsteuer. Die Umsatzsteuer wird in der Regel monatlich an den Staat und / oder die Stadt überwiesen. Bestehen Gewinne, sind Steuern vom Staat und vom Bund fällig. Die Steuern werden entweder vierteljährlich oder bis zum 15. März nach Jahresende gezahlt.