Beispiele für IRS Section 179 Abzüge für materielles persönliches Eigentum, das in einem Unternehmen verwendet wird

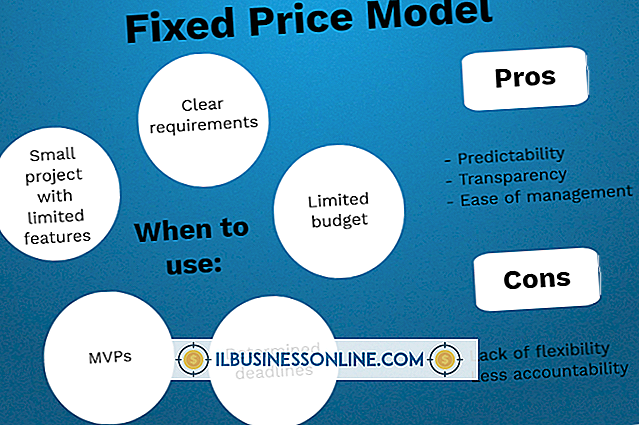

Anstatt Ihr Betriebsvermögen abzuschreiben, erhalten Sie in Abschnitt 179 des Steuergesetzbuchs einen alternativen Abzug. Bei den Abschreibungen werden Sie Jahr für Jahr eine kleine Abschreibung auf materielles persönliches Eigentum vorgenommen. Mit dem Abzug des Abschnitts 179 können Sie 100% der Kosten in dem Jahr abschreiben, in dem Sie es kaufen. Die Höhe des Abzugs variiert. Im Jahr 2013 können Sie zum Beispiel Vermögenswerte in Höhe von insgesamt 500.000 USD abziehen, die für 2014 auf 25.000 USD sinken sollen.

Greifbarkeit

In der IRS-Publikation 946 sind die Arten von Immobilien aufgeführt, für die eine Abschreibung nach § 179 zulässig ist. Das materielle persönliche Eigentum ist eine der Hauptkategorien. Jegliches materielle Eigentum - im Gegensatz zu immateriellen Werten wie Patenten oder Urheberrechten -, das nicht Immobilieneigentum ist. Der IRS listet insbesondere Maschinen, Geräte, Gasbehälter und Pumpen an Tankstellen, Vieh und an einem Gebäude angebrachten Objekten auf. In dieser letzten Kategorie sind Kühlschränke, Büroausstattung, Schilder und Druckmaschinen für den Abzug nach § 179 qualifiziert. Sachanlagen, die in der Produktion oder Forschung verwendet werden, sind auch für den Abzug qualifiziert, dies schließt jedoch keine tatsächlichen Forschungsgebäude oder Fabriken ein.

Vermögenswerte kaufen

Wenn Sie materielles persönliches Eigentum für geschäftliche Zwecke kaufen, sollte Ihr Abzug eindeutig sein. Nehmen Sie beispielsweise an, Sie geben im Jahr 2014 10.000 US-Dollar für neue Fertigungsanlagen aus. Damit Sie den Teil 1 des IRS-Formulars 4562 für die Computer ausfüllen und ihn als Teil Ihrer Steuerunterlagen einreichen können. Wenn Sie weitere 20.000 US-Dollar für andere Geräte ausgeben, belaufen Sie sich für das Jahr auf 30.000 US-Dollar an materiellem persönlichem Eigentum. Sie können $ 15.000 der zusätzlichen Ausrüstung abschreiben, aber Sie müssen den Rest der Kosten abschreiben. Wenn Ihre Einkäufe insgesamt über 2 Millionen US-Dollar liegen, sinkt die Höhe Ihrer Zulage in Abschnitt 179.

Teilweise Verwendung

Wenn Sie ein kleines Unternehmen sind, ist es möglich, dass Ihr materielles persönliches Eigentum eine doppelte Aufgabe erfüllt. Beispielsweise geben Sie 1.200 US-Dollar für einen neuen Laptop aus, Sie verwenden ihn jedoch auch für das Personal Computing, das Überprüfen von Facebook und persönlichen E-Mails sowie das Archivieren von Familienfotos. Sie können nur dann einen Abzug für den Laptop vornehmen, wenn Sie ihn zu mindestens 51 Prozent geschäftlich nutzen. Alles andere und der Abzug des Abschnitts 179 ist vom Tisch. Solange Sie es zu mehr als 50 Prozent verwenden, können Sie den Abzug geltend machen, jedoch nur für die geschäftliche Nutzung. Wenn Sie Ihren Laptop beispielsweise zu 60 Prozent geschäftlich nutzen, können Sie 720 - 60 Prozent der Kosten abziehen.

Test nicht bestanden

Das Bundessteuerrecht hat genügend Ausnahmen und Sonderfälle, damit Ihr materielles persönliches Eigentum die Prüfung nicht bestehen kann. Angenommen, Sie kaufen einen Satz von 500 € Tischlerwerkzeug. Normalerweise wäre das absolut legitim, aber wenn Sie sie von Ihrer Tochter kaufen, ist das nicht der Fall. Jegliches Eigentum, das Sie von Ihrem Ehepartner, Ihren Eltern, Kindern - oder Großeltern oder Enkelkindern usw. erhalten - wird von der Abschreibung ausgeschlossen, obwohl Sie es möglicherweise abwerten können. Persönliches Eigentum, das Sie in eine geschäftliche Nutzung umwandeln, gilt auch nicht für Abschnitt 179.

Geschäftliches Einkommen

Nehmen wir an, Sie eröffnen ein neues Gebäude mit zusätzlichen Mitarbeitern und geben viel Geld aus - beispielsweise 60.000 US-Dollar -, um es mit allem auszurüsten, was Sie brauchen. Dies fällt unter den Höchstbetrag des Steuerjahres 179, aber am Jahresende beträgt Ihr Nettoeinkommen nur 38.000 US-Dollar. Sie können unter § 179 nur so viel abziehen, wie Sie Einkünfte zu melden haben. In diesem Fall würden Sie in Abschnitt 179 Ausgaben in das nächste Jahr über 22.000 $ tragen und diese dann abziehen. Die Übertragung dauert unbegrenzt viele Jahre. Wenn die Kosten aus mehreren verschiedenen Jahren übertragen werden, ziehen Sie immer zuerst die frühere Abschreibung nach § 179 ab.