Nachteile einer LLC

Wenn Sie in Zahlen Stärke und Trost finden, gefällt Ihnen wahrscheinlich die Idee, Ihr kleines Unternehmen als Einzelunternehmen zu strukturieren. Unter den Kleinunternehmern ist dies die beliebteste Struktur, da sie einfach zu gestalten ist und vollständige Kontrolle bietet. Sie und das Geschäft sind praktisch ein und dasselbe. Wenn Sie verklagt werden, sind Sie aufgrund dieser mangelnden Trennung leider auch für alle Schulden und finanziellen Verpflichtungen des Unternehmens persönlich haftbar.

Es ist schwer, die Idee dieser Möglichkeit zu mögen, daher ist eine Gesellschaft mit beschränkter Haftung möglicherweise attraktiver, da sie Ihr persönliches Vermögen vor einem Gerichtsurteil schützt. „Für die meisten kleinen Unternehmen bietet eine Gesellschaft mit beschränkter Haftung die richtige Mischung aus persönlichem Vermögensschutz und Einfachheit“, sagt die aufschlussreiche Website How to Start a LLC. Da Sie zu Recht den Verdacht haben, dass jede Unternehmensstruktur einige Nachteile aufweist, möchten Sie die Vorteile von LLCs auch mit den Nachteilen von LLCs ausmachen.

Bewerten Sie die Vorteile einer LLC

Sie sind klug, die Zukunft Ihres Unternehmens durch ein 360-Grad-Objektiv zu betrachten. Neben der Haftung wirkt sich die Art der Unternehmensstruktur aus, die Sie auswählen:

• Wie viel zahlen Sie in Steuern?

• Ihre Fähigkeit, Geld zu leihen.

• Die Menge der Unterlagen, die Sie einreichen müssen.

• Ihre Ernsthaftigkeit als Unternehmer und damit auch die Glaubwürdigkeit Ihres Unternehmens.

In allen vier Punkten genießt eine LLC eine große Anziehungskraft bei Kleinunternehmern. Eine LLC kann sich im Besitz einer oder mehrerer Personen befinden, obwohl diese Aktionäre als Mitglieder und nicht als Eigentümer bezeichnet werden. Eine LLC kann entweder von diesen Managern oder von einer von den Mitgliedern benannten Person verwaltet werden, was mehrere Vorteile bietet:

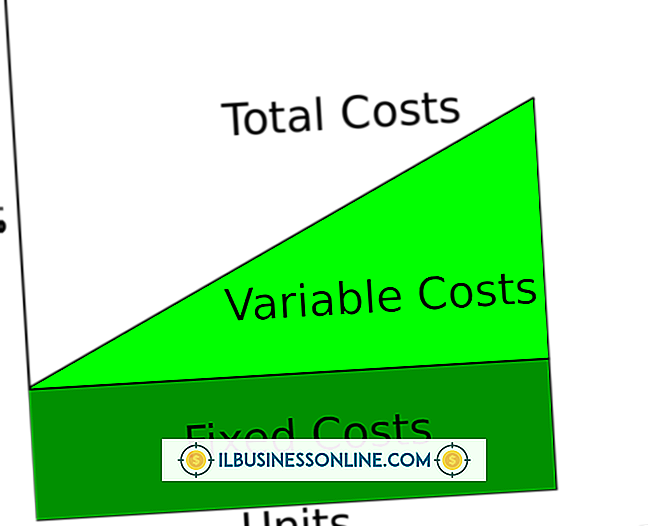

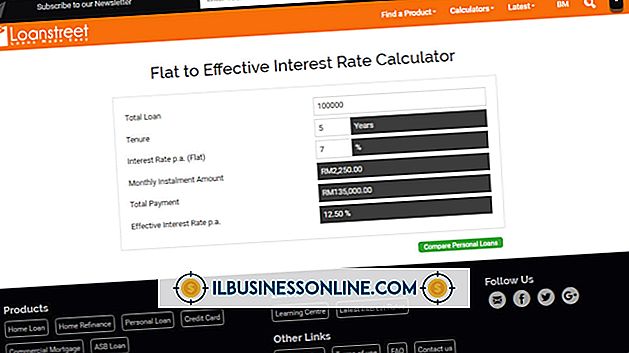

- Im Gegensatz zu S-Corporations und C-Corporations entrichten LLCs keine Bundeseinkommensteuer. Sie genießen die sogenannte Pass-Through-Besteuerung, was bedeutet, dass Gewinne buchstäblich durch die Mitglieder gehen. Die Mitglieder zahlen Steuern auf ihren Einkommensanteil und nur auf ihre persönlichen Steuererklärungen. Das meinen viele Steuerexperten, wenn sie sagen, dass die Gesellschaften ihre Mitglieder vor einer doppelten Besteuerung schützen. Wenn Sie also eine 50-Prozent-Beteiligung an einer LLC besitzen, die einen Nettogewinn von 100.000 USD erzielt, zahlen Sie Steuern auf 50 Prozent dieses Gewinns oder 50.000 USD.

- Nach der Gründung einer LLC - eines Prozesses, der in der Regel zwei oder drei Wochen dauert - können Sie mit der Beantragung von Krediten und Kreditlinien beginnen. Beides kann Ihrem kleinen Unternehmen dabei helfen, eine Kredithistorie aufzubauen.

- Im Gegensatz zur Gründung einer Gesellschaft müssen Sie für die Gründung einer LLC nicht die Ernennung von leitenden Angestellten, die Abhaltung von Jahresversammlungen oder die Aufzeichnung von Sitzungsprotokollen erfordern. Sie müssen lediglich Organisationsartikel mit dem Staat einreichen, in dem Sie Ihren Wohnsitz haben, und eine Bekanntmachung über Ihre Absicht in einer lokalen Zeitung veröffentlichen.

- Eine LLC gilt als formalere Geschäftsstruktur als eine Einzelunternehmen oder Partnerschaft. Auf diese Weise kann vermittelt werden, dass ein Geschäftsinhaber glaubwürdiger ist. Dies erklärt, warum viele Kleinunternehmer die Initialen „LLC“ nach dem Namen des Unternehmens angeben.

Fügen Sie die Nachteile der Limited Liability Corporation hinzu

Die Nachteile einer LLC können die Vorteile in Zahl, aber nicht unbedingt inhaltlich übersteigen. Berücksichtige das:

- Mitglieder der LLC müssen die Verantwortung für die Zahlung von Steuern auf ihren Anteil am Einkommen der LLC übernehmen.

- LLCs neigen dazu, Investoren abzuschrecken, da "alle Mitglieder warten müssen, bis die LLC ihre K-1-Formulare (Zeitplan) verschickt, um ihre persönlichen Steuern zu zahlen", sagt How to Start a LLC. "Aus diesem Grund werden die meisten Investoren keine LLCs finanzieren."

- Es kann mehr kosten, eine LLC zu gründen als ein Unternehmen. Die Gebühren variieren je nach Bundesland, liegen jedoch zwischen 50 und 500 US-Dollar.

- LLCs verlangen eine sorgfältigere Aufbewahrung der Aufzeichnungen, da der Manager darauf achten muss, sein persönliches Geschäft - und sein persönliches Geld - vom Geschäft der LLC zu trennen.

- Eine LLC kann keine Schecks auf ihren Namen ausstellen. Schecks müssen auf einem separaten Firmenkonto hinterlegt werden.

Sie sind wahrscheinlich mehr als fähig, LLC-Papiere alleine zu hinterlegen. Wenn Sie jedoch nicht sicher sind, ob eine Gesellschaft mit beschränkter Haftung für Sie richtig ist, wenden Sie sich an einen Rechtsanwalt, der in Ihrem Namen die 360-Grad-Linse durchsehen sollte. Sagt die US Small Business Administration:

- "Der Abschluss einer Partnerschaftsvereinbarung oder die Gründung einer LLC kann ohne Rechtshilfe erfolgen, obwohl es ratsam ist, einen Anwalt über die Auswirkungen auf Ihr individuelles Unternehmen zu konsultieren."