Was passiert, wenn Ihr LLC-Partner kein Einkommen hat: Muss er Steuern einreichen?

Die Art und Weise, in der Inhaber einer Gesellschaft mit beschränkter Haftung, die als Mitglieder bezeichnet wird, individuelle Einkommensteuererklärungen einreichen, hängt von der Art der Besteuerung des Unternehmens ab. Ein Mitglied einer LLC, das als Pass-Through-Unternehmen besteuert wird, kann verpflichtet sein, Geschäftsgewinne und -verluste aus einer individuellen Einkommensteuererklärung zu melden, auch wenn das Mitglied keine Einkünfte aus anderen Quellen hat.

Steuerwahlen in LLC

Eine LLC ist eine hybride Geschäftseinheit, die keinen eigenen Bereich unter der Steuergesetzgebung hat. Stattdessen verlangt der Internal Revenue Service, dass sich LLCs entscheiden lassen, als einer der vorhandenen Geschäftstypen unter dem Code besteuert zu werden. Eine Gesellschaft mit mehreren Mitgliedern kann sich dafür entscheiden, entweder als Körperschaft oder als Personengesellschaft mit Durchlaufbesteuerung besteuert zu werden.

Unternehmensbesteuerung

Wenn sich Ihre LLC für die Besteuerung als Körperschaft entschieden hat, wird die Gesellschaft als Steuerzahler behandelt. Das Unternehmen muss jedes Jahr eine Körperschaftsteuererklärung einreichen und den Nettogewinn zum Körperschaftsteuersatz versteuern. Da das Unternehmen seine eigenen steuerlichen Verpflichtungen direkt übernimmt, ist die Entscheidung, ob seine Mitglieder individuelle Einkommensteuererklärungen einreichen oder nicht, keine geschäftliche Angelegenheit. Das Unternehmen ist unabhängig von seinen Eigentümern und Sie müssen sich keine Sorgen um das individuelle Einkommen Ihres Partners oder um die Erfüllung seiner individuellen Steuerpflichten machen.

Pass-Through-Besteuerung

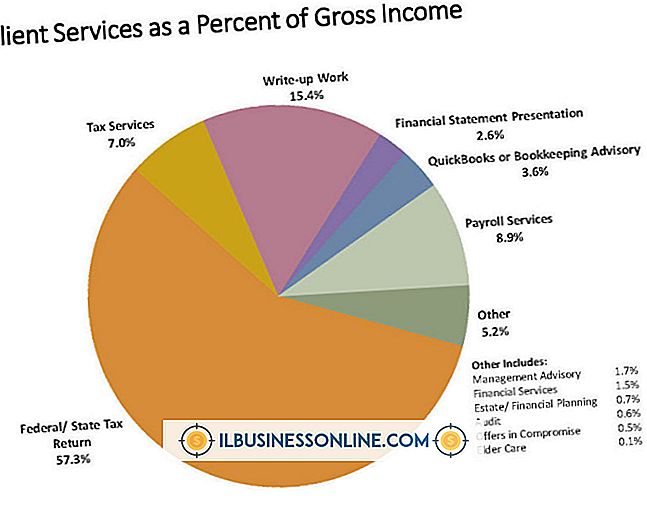

Wenn Ihre LLC sich dafür entschieden hat, als Partnerschaft besteuert zu werden, wird sie vom IRS als Durchgangsgesellschaft behandelt. Diese Art von Geschäftseinheit zahlt keine Steuern direkt. Stattdessen leitet er Gewinne und Verluste an seine Eigentümer weiter. Ihre LLC reicht jedes Jahr eine informative Steuererklärung für die Partnerschaft ein, ordnet jedoch den Mitgliedern die Geschäftsgewinne und -verluste entsprechend dem prozentualen Anteil des jeweiligen Mitglieds oder der Gewinn- / Verlustzuweisung an, die in der Betriebsvereinbarung des Unternehmens festgelegt ist. Die Mitglieder wiederum melden die Geschäftsbeträge in ihren Einkommensteuererklärungen und zahlen Steuern auf ihre Anteile zu ihren individuellen Steuersätzen.

Gewinn- und Verlustverrechnung

Da eine LLC, die als Pass-Through-Unternehmen besteuert wird, keine Steuern direkt auf ihre Gewinne zahlt, verlangt der IRS, dass das Unternehmen den Mitgliedern jedes Jahr Geschäftsgewinne und -verluste zuweist, damit die Mitglieder Steuern auf diese Beträge zahlen können. Die LLC stellt jedem Mitglied einen Schedule K-1 zur Verfügung, der den Teil seiner informativen Steuererklärung darstellt, aus dem die anteiligen Beträge der Gewinn- und Verlustmitglieder ersichtlich sind, die die Mitglieder in ihren individuellen Steuererklärungen angeben müssen. Auch wenn Ihr Geschäftspartner kein anderes Einkommen hat, muss er die auf dem K-1 aufgeführten Beträge in seiner individuellen Steuererklärung angeben und gegebenenfalls Steuern zahlen. Sobald das Unternehmen seinen Mitgliedern jedoch, wie gesetzlich vorgeschrieben, ein K-1 zur Verfügung stellt, wird die Steuerpflicht für jedes Mitglied persönlich. Die LLC wird nicht in Schwierigkeiten mit der IRS geraten, wenn Ihr Geschäftspartner seine individuelle Rückgabe nicht einreicht.