Drop-Ship-Umsatzsteuerfragen

Drop Shipping ist für viele Einzelhändler ein Geschenk. Dadurch können sie ihren Lagerbestand aufstocken - sowohl in Bezug auf die Anzahl der vertretenen Lagereinheiten oder Lagerartikel als auch auf die Menge jedes verfügbaren Artikels - ohne die Kosten für die Lagerhaltung vor Ort. Die Dropshipping-Funktion erhöht jedoch die Umsatzsteuer zusätzlich, da ein anderer Standort eingeführt wird - der des Drop-Shippers.

Umsatzsteuer und Standorte

Umsatzsteuern werden in der Regel erhoben, wenn sich Verkäufer und Käufer im selben Staat befinden. Wenn ein Einzelhändler in Houston, der keine Standorte außerhalb von Texas hat, ein Produkt an einen Kunden in McAllen, Texas, verschickt, würde dies die Umsatzsteuer von Texas erheben. Wenn derselbe Einzelhändler ein Produkt an einen Kunden in Minneapolis sendet, wird keine Umsatzsteuer in Texas oder Minnesota erhoben. Wenn das Unternehmen andererseits ein Büro in Oklahoma City hatte und ein Produkt an jemanden in Tulsa verschickte - selbst wenn es aus Houston kam -, würde es Oklahoma-Umsatzsteuer in Rechnung stellen, da das Unternehmen in Texas und in Texas ansässig ist Oklahoma.

Drop Shipping und Umsatzsteuern

Wenn ein Unternehmen Schiffe ausliefert, wird ein zusätzlicher Standort hinzugefügt - der des Drop-Shipping-Lagers. Dieser zusätzliche Standort kann die Verpflichtung zur Erhebung von Umsatzsteuern schaffen, wenn jemand in diesem Staat ein Produkt bestellt, das aus dem Drop-Ship-Lager kommt. Wenn zum Beispiel ein Kunde in Provo, Utah, ein Produkt von einem texanischen Unternehmen bestellt und dieses direkt aus einem Lager in Orem, Utah, kommt, könnte man argumentieren, dass das Geschäft innerhalb von Utah durchgeführt wurde und die Umsatzsteuer fällig ist. Die meisten Staaten, einschließlich Utah, machen dieses Argument nicht.

Neun verschiedene Staaten

Ab Dezember 2012 können acht Bundesstaaten - Kalifornien, Connecticut, Florida, Hawaii, Maryland, Massachusetts, Mississippi und Tennessee - zusätzlich zum District of Columbia Umsatzsteuer auf Drop-Ship-Transaktionen erheben, die von einem Lagerhaus im Bundesstaat an gehen ein Kunde in demselben Zustand. Die anzuwendenden Regeln variieren jedoch von Staat zu Staat. Einige Staaten erheben eine Umsatzsteuer auf der Grundlage des tatsächlichen Verkaufspreises oder, falls sie dem Drop-Shipper unbekannt ist, auf den Preis, den der Drop-Shipper dem Einzelhändler berechnet. Andere markieren automatisch den Preis des Drop Shippers, um die Steuer zu berechnen. Manchmal kann ein Einzelhändler eine Befreiung beantragen, obwohl die Registrierung einer Freistellung als Wiederverkäufer in diesen Staaten auch dazu führen kann, dass der Einzelhändler bei allen von ihm erzielten Verkäufen Umsatzsteuern erheben muss.

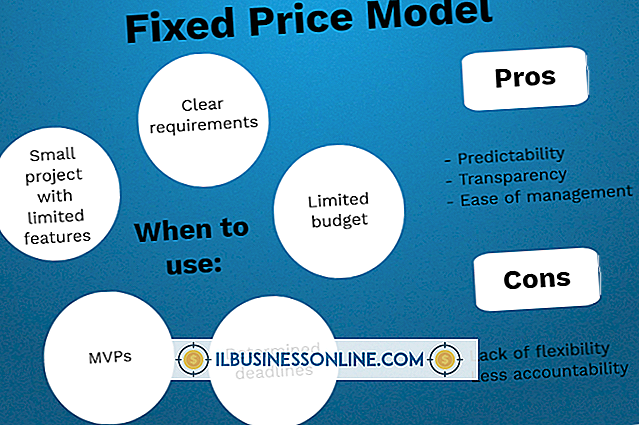

Steuern von Drop-Shipping verwalten

Wenn ein Unternehmen sich nicht mit der Komplexität unterschiedlicher Steuerregeln für auszuliefernde Gegenstände befassen möchte, hat es einige Optionen. Die einfachste Option besteht darin, nur mit Drop Shippers zu arbeiten, die über Lagerhäuser in Staaten verfügen, in denen das Unternehmen Standorte hat. Auf diese Weise erhebt das Unternehmen immer Steuern an denselben Stellen. Eine andere Möglichkeit besteht darin, das Schiff nur von den meisten Staaten fallen zu lassen, die keine Steuern erheben. Die letzte, die für Unternehmen geeignet sein kann, die Artikel versenden, die nicht zollpflichtig sind, besteht darin, ein Schiff aus einem fremden Land abzuwerfen.