Formel zur Berechnung des zu versteuernden Bundeseinkommens

Das zu versteuernde Bundeseinkommen ist das Bruttoeinkommen eines Einzelnen oder einer Körperschaft abzüglich der anwendbaren Abzüge, Befreiungen und Zahlungen. Beide Unternehmen unterliegen ähnlichen Regeln, wie sie vom Internal Revenue Service festgelegt werden. Die Einkünfte einer Person ähneln beispielsweise den Geschäftseinnahmen eines Unternehmens, während die abzugsfähigen Kosten einer Person mit denen einer Gesellschaft vergleichbar sind, die sich an die besondere Situation des Unternehmens richten.

Individuelles Bruttoeinkommen

Wenn Sie ein einzelner Steuerzahler sind, können Sie Ihre Steuererklärung mit dem IRS-Formular 1040, 1040A oder 1040EZ einreichen. Fügen Sie alle Zahlungen hinzu, die Sie für die von Ihnen erbrachten Leistungen erhalten, wie Löhne, Gehälter, Provisionen, Gebühren, Trinkgelder, Nebenleistungen und Aktienoptionen. Gegebenenfalls alle Formen der sonstigen Entschädigung einschließen. Ihr Arbeitgeber sollte Ihnen Ihr IRS-Formular W-2 geben, auf dem alle Entschädigungen aufgeführt sind, die Sie in einem bestimmten Jahr erhalten haben. Sie müssen W-2 mit Formular 1040, 1040A oder 1040EZ einreichen. Wenn Sie kein Einzelunternehmer sind und Ihr Arbeitgeber die Sozialversicherungs- und Medicare-Steuern nicht einbehalten hat, reichen Sie das Formblatt 8919 ein. Die Summe aller erhaltenen Entschädigungen entspricht Ihrem Bruttoeinkommen.

AGI, Ausnahmen und Abzüge

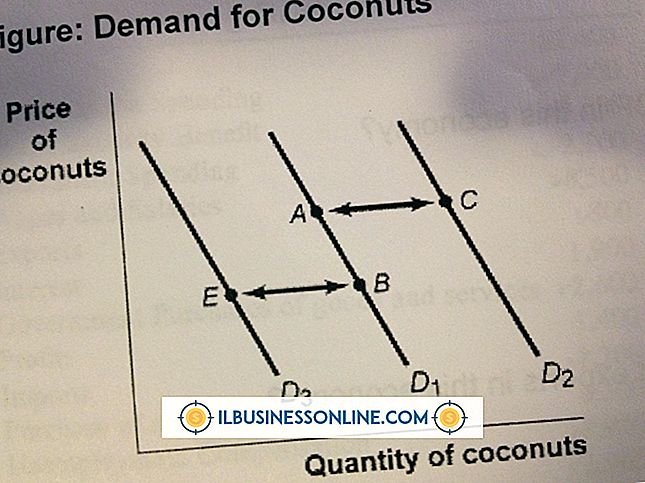

Das bereinigte Bruttoeinkommen, als AGI bezeichnet, ist Ihr Bruttoeinkommen abzüglich bestimmter Posten, wie z. B. Rentenbeiträge, Studentendarlehen oder Unterhaltszahlungen. Eine "Befreiung" ist ein Geldbetrag, den Sie für sich selbst, Ihren Ehepartner und Angehörige beanspruchen können. Der Ausnahmebetrag und die Arten von Ausnahmen, die Sie geltend machen können, hängen von Ihrem Anmeldestatus ab, davon, ob Sie unterhaltsberechtigte Personen haben, und von der Anzahl Ihrer unterhaltsberechtigten Personen, sofern vorhanden. Ein Angehöriger kann ein qualifiziertes Kind oder Verwandter sein. Ein qualifizierendes Kind oder Verwandter ist ein Kind, das den abhängigen Steuerpflichtigen, die gemeinsame Rückkehr und die Staatsbürgerschaft oder den Wohnsitz-Test bestanden hat. Ein "Abzug" ist eine persönliche Ausgabe. Die Höhe und Art der Abzüge, die Sie geltend machen können, hängt von verschiedenen Faktoren ab, darunter Ihrem Anmeldestatus, ob Sie oder Ihr Ehepartner 65 Jahre oder älter oder blind sind oder ob ein anderer Steuerpflichtiger eine Befreiung von Ihnen beantragen kann. Ihr individuell zu versteuerndes Einkommen entspricht Ihrem AGI abzüglich geltender Befreiungen und Abzüge.

Kapitalertrag

Wenn Sie ein Unternehmer sind und Ihr Unternehmen eine Körperschaft ist, verwenden Sie das Formular 1120, um den Ertrag Ihres Unternehmens einzureichen. Inhaber anderer Unternehmen, wie zum Beispiel LLC, Partnerschaften, S-Gesellschaften, steuerbefreite Organisationen, religiöse Organisationen, ausländische Unternehmen und Immobilieninvestment-Trusts, verwenden das entsprechende Formular für die Einreichung ihrer Rendite. Um das Einkommen Ihres Unternehmens zu ermitteln, addieren Sie alle Ihre Gewinne oder Einnahmen. Abhängig von Ihrem Unternehmen können dies Ihren Bruttogewinn, Dividenden, Zinsen, Bruttomieten, Bruttolohnzahlungen, Kapitalgewinn, Nettogewinn, Nettogewinn und andere Einnahmen umfassen.

Kapitalabzüge

Die steuerlichen Abzüge Ihrer Gesellschaft können Folgendes umfassen: Entschädigung der Gehälter und Gehälter der Angestellten der Angestellten abzüglich der Anrechnungsguthaben; Reparaturen und Wartung; schlechte Schulden; Mieten; Steuern und Lizenzen; Interesse; Spendenbeitrag; Abschreibung und Amortisation; Erschöpfung für mineralische Grundstücke und für stehendes Holz; Werbung; Renten-, Gewinnbeteiligungs- und andere Mitarbeiterpläne; Personalvorsorgeprogramme und Aktivitäten im Inland. Das zu versteuernde Einkommen Ihres Unternehmens entspricht Ihrem Unternehmenseinkommen abzüglich geltender Abzüge.