Federal Income Tax: Abzug der gesetzlichen Gebühren

Unter bestimmten Umständen können Sie mit dem Internal Revenue Service die unternehmensbezogenen Anwaltskosten als Einzelposten in Ihre Steuererklärungen aufnehmen. Um abzugsfähig zu sein, müssen die Gebühren normal, notwendig und angemessen sein. im Laufe des Geschäfts entstanden; bezahlt oder in dem Jahr angefallen, in dem sie abgezogen werden; und von dem Unternehmen - dem Unternehmen in diesem Fall - bezahlt, das sie abzieht.

Ordentlich, notwendig und angemessen

Der Internal Revenue Code legt fest, dass die abzugsfähigen Anwaltskosten gewöhnliche und notwendige Gebühren sein müssen, die sich auf Ihr Geschäft beziehen. Die Anforderung "normal und notwendig" unterliegt einer Auslegung, die auf den Umständen eines Unternehmens basiert. Steuergerichte haben dieses Erfordernis dahingehend ausgelegt, dass die angebotenen freiberuflichen Dienstleistungen für die Geschäftstätigkeit des Steuerpflichtigen angemessen und hilfreich sind. Die Anwaltskosten müssen auch angemessen sein und dürfen nicht zu hoch sein, und die Gebühren sollten proportional zu Ihrem Unternehmen sein. Wenn Sie beispielsweise einen Anwalt für das Eintreiben einer delinquenten Unternehmensschuld anheuern und Ihre Rechtskosten den Betrag der Schulden übersteigen, sind die Gebühren möglicherweise nicht abzugsfähig.

Für das Geschäft angefallen

Abzugsfähige Anwaltskosten müssen im Zusammenhang mit einer Geschäftstätigkeit oder einem Geschäft anfallen und dürfen nicht aus persönlichen Gründen erfolgen. Diese Anforderung bedeutet, dass die Geschäftsaktivitäten, die den Bedarf an Rechtsberatung hervorriefen, regelmäßig und kontinuierlich sind, nicht gelegentlich oder sporadisch. Wenn es sich um eine enge Verbindung zwischen geschäftlicher und privater Nutzung handelt, kann der IRS entscheiden, wie viel Zeit der Steuerpflichtige in geschäftliche Aktivitäten investiert. Einige Vorgänge, wie z. B. Hobbys, können als persönliche Aktivitäten eingestuft werden, und die mit diesen persönlichen Unternehmungen verbundenen Anwaltsgebühren sind nicht als Betriebsausgaben abziehbar. Wenn Rechtskosten für gemischte geschäftliche und private Zwecke anfallen, kann ein Unternehmen den geschäftlichen Teil der Gebühren abziehen.

Kein Kapitalaufwand

Einige geschäftsbezogene Rechtskosten werden als Kapitalaufwendungen eingestuft, die in der Immobiliengrundlage enthalten sind und über die Zeit abgezogen werden können, als Abschreibung oder bei der Veräußerung der Immobilie wiedereingezogen. So sind beispielsweise Rechtskosten, die für den Erwerb eines geistigen Eigentums wie ein Patent anfallen, in dem Jahr, in dem die Gebühren erhoben oder bezahlt werden, nicht sofort steuerlich absetzbar, sie können jedoch über die Lebensdauer des Patents, die sich über viele Jahre erstreckt, abgeschrieben werden.

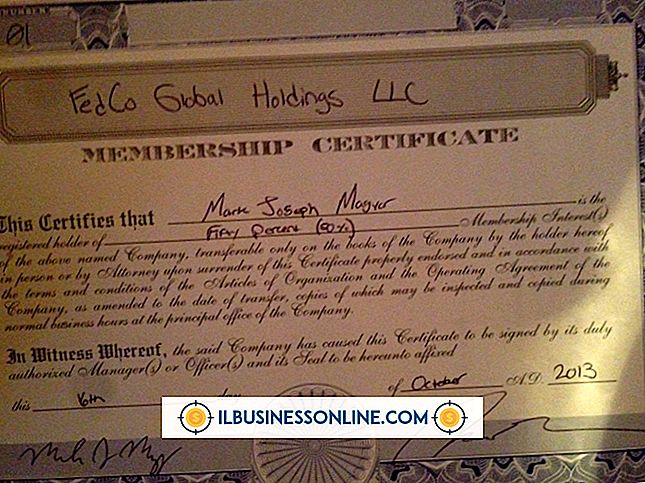

Identität des Zahlers

Steuerlich absetzbare Anwaltskosten müssen von der Person - oder im Falle eines Unternehmens - der juristischen Person, für die die juristischen Dienstleistungen erbracht wurden, bezahlt werden. Daher kann ein Unternehmen im Allgemeinen keine Anwaltsgebühren für Dienstleistungen, die gegenüber Aktionären oder leitenden Angestellten eines Unternehmens erbracht werden, abziehen. Anwaltskosten, die zur Verteidigung des Unternehmens gegen eine von Mitarbeitern erhobene Klage erhoben werden, sind jedoch in der Regel abzugsfähig, ebenso wie Anwaltskosten, wenn ein Aktionär das Unternehmen verklagt, um es vor Misswirtschaft zu schützen. In beiden Fällen fallen die Anwaltskosten zu einem Zweck an, der dem Unternehmen zugute kommt, und sie können steuerlich absetzbar sein.