Können Sie ein Smartphone als Geschäftsausgabe abschreiben?

Ihr Smartphone steht auf der Geräteliste des Internal Revenue Service, die Sie als Geschäftskosten abschreiben können. Wenn Sie Ihr Smartphone hauptsächlich für geschäftliche Zwecke verwenden, können Sie mit dem IRS den Kaufpreis und die Servicegebühr abziehen.

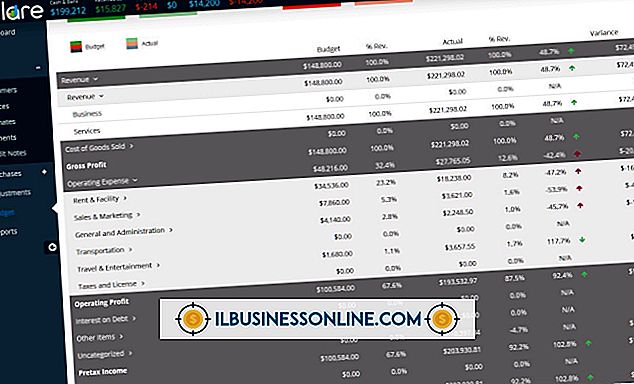

Ausrüstungskosten

Geschäftsausstattung ist gemäß IRS-Code 179 steuerlich absetzbar. Sie können den vollen Preis Ihres Smartphones für das Jahr abschreiben, in dem es gekauft wurde, oder die Kosten im Laufe der Zeit abwerten. Sie haben Anspruch auf den Abzug, wenn mehr als 50 Prozent der Nutzung Ihres Telefons geschäftlich ist. Der IRS erwartet von Ihnen, dass Sie einige persönliche Anrufe auf Ihrem Smartphone tätigen und entgegennehmen. So können Sie Ihren Abzug nach dem Prozentsatz der Zeit bestimmen, die Ihr Telefon geschäftlich verwendet wird. Wenn Sie den vollen Kaufpreis Ihres Smartphones nicht abziehen möchten, können Sie den Abschreibungswert Ihrer Steuererklärung berechnen. Wenden Sie sich an einen Steuerberater, wenn Sie Hilfe bei der Berechnung benötigen.

Trinkgeld

Die Regel „Geschäftseinsatz von über 50 Prozent“ gilt auch für Service-Abzüge. Sowohl die Service- als auch die Transaktionsgebühren für ein mobiles Unternehmen sind vollständig absetzbar. Sie können beispielsweise Kreditkarten-Transaktionsgebühren abschreiben. Und da der IRS Kreditkartenleser als Hardware behandelt, können Sie den Kaufpreis abziehen. Wenn Sie einen Home-basierten Vorgang ausführen, können Sie mit dem IRS auch den Prozentsatz Ihres Datentarifs abziehen, der für Unternehmen verwendet wird.