Wie beeinflussen höhere Steuersätze Geschäftsentscheidungen?

Die Regierungen legen die Steuerpolitik fest, um unzählige Ziele zu erreichen, von der Erhöhung der Einnahmen bis hin zur Festlegung von Geschäftsentscheidungen. Für Führungskräfte sind Steuern noch weitere Kosten, die für die Erzielung von Einnahmen entstehen. Gesetzgeber, die eine bestimmte Tätigkeit abschrecken wollen, können zusätzliche Steuern erheben, um sie für Unternehmen weniger attraktiv zu machen. Auf der anderen Seite kann die Regierung Steuervergünstigungen und Kredite anbieten, um private Ausgaben zu subventionieren, um Unternehmen dabei zu helfen, in ein sich entwickelndes Feld wie beispielsweise erneuerbare Energien zu gelangen.

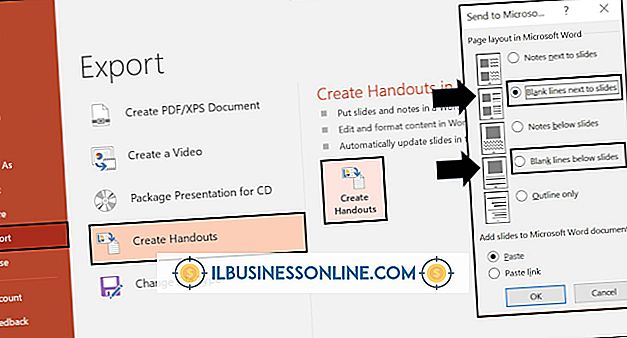

Mehr zu den Preisen

Steuerplaner berechnen zusätzliche Kosten oder Einsparungen zum Grenzsatz des Unternehmens, dem Satz, mit dem jeder neue Dollar besteuert wird. Ein Unternehmen, das sich in der Steuerklasse von 40 Prozent befindet, würde beispielsweise 40 Cent eines jeden zusätzlichen Dollars für Steuern ausgeben. Die andere Art von Steuersatz, die Planer häufig diskutieren, ist der effektive Steuersatz, der den Prozentsatz des steuerpflichtigen Einkommens darstellt. Ein Unternehmen mit einem Nettoeinkommen vor Steuern in Höhe von 1 Mio. USD und einem Steueraufwand in Höhe von 250.000 USD weist unabhängig vom Grenzsteuersatz einen effektiven Steuersatz von 25 Prozent auf.

Kapitalzuteilung

Es gibt gewinnorientierte Unternehmen, die Erträge aus ihrem Geld generieren. Wenn ein Unternehmen nicht über ausreichend Kapital verfügt, um zwei Geldverdienungsgeschäfte gleichzeitig zu bewältigen, und entscheiden muss, welches Unternehmen es anstrebt, prüfen die Manager die von jedem Unternehmen angebotenen Vergleichsergebnisse. Der Vergleich der Renditen erfordert die Berechnung des Cashflows nach Steuern, der von der steuerlichen Behandlung der einzelnen Aktivitäten abhängt. Wenn die Steuersätze generell ansteigen, verringert dies die Rendite, die von der steuerpflichtigen Tätigkeit geboten wird. Bei ähnlich besteuerten Tätigkeiten ändert sich eine Erhöhung nicht, was zu einer besseren Rendite führt. Eine Tätigkeit, die Steuerabzüge oder Steuergutschriften anbietet, kann jedoch die attraktivere Investition nach Bereinigung um höhere Steuersätze darstellen.

Geographische Entscheidungen

Höhere Steuersätze können sich auch darauf auswirken, wo kleine Unternehmen ein Geschäft eröffnen oder einbauen. Zum Beispiel kann jemand, der sich für ein Geschäft entscheidet, versuchen, einen Ort mit der niedrigsten Miete zu finden. Wenn es jedoch einen Unterschied zwischen den lokalen Steuersätzen gibt, die für die potenziellen Standorte gelten, müssen die zusätzlichen Steuern, die auf den höheren Steuersatz entfallen, zusammen mit berücksichtigt werden die Miete. Für die meisten kleinen Unternehmen sind lokale Steuern unvermeidliche Kosten für die Arbeit am Eigentümer. Wenn der Eigentümer jedoch zwischen Steuergebieten wählen kann, beispielsweise in der Nähe der Grenze oder bei einer Erweiterung, können höhere Steuersätze die endgültige Entscheidung beeinflussen.

Unterbrechen Sie den Betrieb

Steuern werden in der Regel als Prozentsatz des Nettoeinkommens eines Unternehmens erhoben. Dies entspricht dem allgemeinen Grundsatz, dass Regierungen Steuern in Rechnung stellen sollten, wenn der Steuerzahler die Zahlungsfähigkeit hat. Einige Steuern, wie z. B. die Grundsteuern, werden ohne Rücksicht auf die Zahlungsfähigkeit auf den Wert eines Vermögenswerts erhoben. Für Unternehmen, die mit geringen Margen arbeiten, werden höhere Einkommensteuersätze nur diese Margen verringern. Erhöhungen der Mehrwertsteuern können jedoch dazu führen, dass ein profitables Geschäft nicht nachhaltig ist. Zum Beispiel könnte eine Erhöhung der Grundsteuersätze dazu führen, dass eine Farm von kaum profitabel zu blutendem Geld wird.