Richtlinien für Offenlegung und Transparenz in Private Equity

Offenlegung und Transparenz sind ein wichtiges Element jeder Geschäftstransaktion, da beide Parteien die Art des Geschäfts verstehen und die Risiken und potenziellen Vorteile bewerten können. Je komplexer Transaktionen werden, desto transparenter wird auch die Transparenz. Bei Private-Equity-Fonds handelt es sich um Investitionen in Dutzende von Unternehmen in einem sich ständig ändernden Umfeld. Eine umfassende Offenlegung und Transparenz für Anleger und Aufsichtsbehörden wäre kostspielig, aber einige Offenlegungen sind erforderlich, damit Anleger fundierte Entscheidungen treffen und die Aufsichtsbehörden potenziellen Betrug aufdecken können.

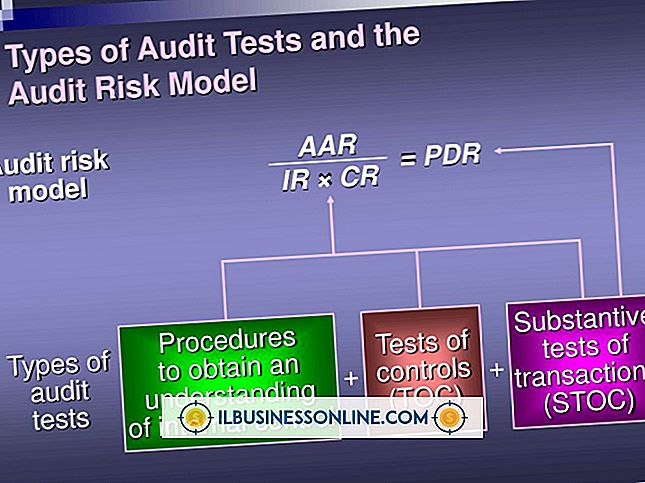

Beteiligung der SEC

Die wichtigste Aufsichtsbehörde für das Private-Equity-Geschäft ist die Securities and Exchange Commission. Die SEC überwacht Private-Equity-Fonds und ist befugt, bei Verstößen gegen die Vorschriften der SEC Durchsetzungsmaßnahmen gegen sie einzuleiten, ist jedoch durch die im Bereich des Private-Equity-Bereichs übliche Opazität begrenzt. Ein Hauptanliegen der SEC ist die Transparenz bei Private-Equity-Produkten, bei denen komplexe Pakete von Vermögenswerten und Unternehmen die Bewertung zu einer Herausforderung machen können. Da das unangemessene Verhalten bei Private-Equity-Fonds zu einem großen Teil aus Interessenkonflikten resultiert, sind Transparenz und Offenlegung des Interesses des Managers an Transaktionen ein erhebliches Problem.

Wert der Transparenz

Transparenz und Offenlegung durch ein Unternehmen oder einen Investmentfonds können allein das Vertrauen fördern und die Abwicklung von Geschäften fördern. Wenn zum Beispiel eine Person oder ein Unternehmen angeboten hat, das Geld von Anlegern innerhalb von sechs Monaten zu verdoppeln, sich jedoch weigerte, anzugeben, wo das Geld hinging oder wie die Erträge erzielt werden würden, wären die meisten Anleger zögerlich. Ein Unternehmen oder Investmentfonds, das detaillierte Informationen über die Art seiner Anlagen, die Entschädigung an seine Manager, die Verbindlichkeiten und die Gemeinkosten lieferte, wäre jedoch wahrscheinlich in der Lage, Geschäfte mit Anlegern abzuschließen. Im Idealfall verringert Transparenz die Wahrscheinlichkeit, dass betrügerische Transaktionen die Anleger schädigen.

Begrenzte Offenlegungsvorschriften

Private-Equity-Fonds unterliegen nicht den gleichen Vorschriften wie öffentlich gehandelte Investmentfonds und verfügen über keine standardmäßigen Offenlegungs- oder Leistungsberichte. Die meisten Anleger in Private Equity-Fonds sind sogenannte institutionelle Anleger. Diese Gruppe umfasst Pensionskassen, Universitätsfonds oder andere große und professionell geführte Organisationen. Die Bestimmungen zu diesen Fonds sind weniger lasch als bei Investmentfonds, in die üblicherweise Nicht-Profis investieren. Da Private-Equity-Fonds im Gegensatz zu börsennotierten Unternehmen tendenziell eher in privat gehaltenen Unternehmen investieren, gibt es wenig Informationen über die Unternehmen, in die sie investieren.

Transparenz Selbstregulierung

Als Reaktion auf die negative öffentliche Wahrnehmung, die sich aus der fehlenden Regulierung ergibt, und der Missbräuche, die sie zulässt, hat die Private-Equity-Branche eine Reihe von Selbstregulierungsstandards für Transparenz und Offenlegung in ihrem Bewertungsprozess aufgestellt. Ziel ist es, sich vor den Regulierungsbehörden vorzustellen, die möglicherweise eigene Regeln vorschlagen möchten. Dies kann für bestimmte institutionelle Anleger nicht ausreichen, insbesondere für diejenigen, die gegenüber öffentlichen Stellen wie der staatlichen Pensionskasse für Arbeitnehmer rechenschaftspflichtig sind. Diese Investoren werden sich weiterhin für transparentere Leistungsdaten von Private-Equity-Fonds einsetzen, in die sie investieren.