Rechnungslegung gegen Vs Steuerbuchhaltung

Während große Unternehmen und börsennotierte Unternehmen der Finanzbuchhaltung folgen müssen, haben kleine Unternehmen die Wahl, entweder die Rechnungslegungsmethode oder die Steuerbilanzierungsmethode zu verwenden. Der Unterschied zwischen den beiden Rechnungslegungsmethoden besteht in dem Zeitpunkt, zu dem Verkäufe und Einkäufe auf der Grundlage von Abgrenzungen oder Bargeld verbucht werden. Die meisten kleinen Unternehmen ziehen es vor, die bargeldgesteuerte Steuerbilanzierung zu verwenden. Die Wahl verschiedener Rechnungslegungsmethoden kann unterschiedliche Auswirkungen auf Unternehmen und Steuererklärungen haben.

Finanzbuchhaltung

Finanzbuchhaltung wird meist als periodengerechte Buchhaltung bezeichnet. Nach der Accrual-Methode erfassen Unternehmen Umsatzerlöse und Anschaffungskosten, wenn sie verdient und angefallen sind, unabhängig davon, ob Bargeld aus Verkäufen eingezogen und Bargeld für Einkäufe gezahlt wurde. Um ein Verkaufs- oder Kauftransaktionsdatum für die Aufzeichnung zu ermitteln, müssen Unternehmen die Vollständigkeit eines Verkaufs oder Kaufs ermitteln. Die unvollständige Lieferung von Waren oder Dienstleistungen und die teilweise Übernahme durch einen Einkauf berücksichtigen nicht den erzielten Umsatz und die entstandenen Kosten. Die Aufzeichnung erfolgt erst nach Abschluss der Verkaufs- oder Kaufaufträge.

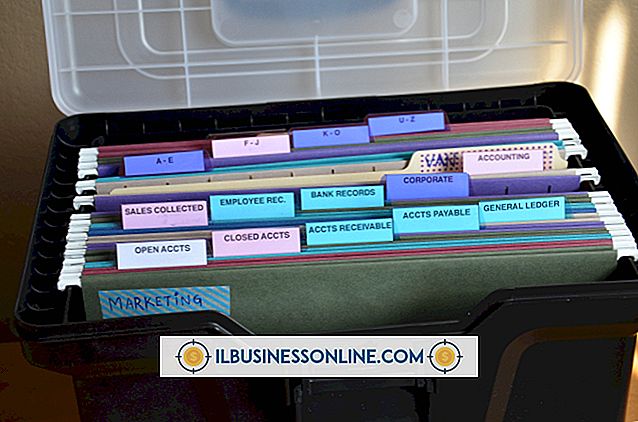

Steuerbuchhaltung

Die Steuerbuchhaltung wird häufig als Cash-based Accounting bezeichnet und konzentriert sich daher eher auf die tatsächlichen Einzahlungen und Barzahlungen als auf die damit verbundenen Verkaufs- oder Kauftransaktionen. Unternehmen erfassen eine Verkaufs- oder Kauftransaktion zum Zeitpunkt der Transaktion erst, wenn Bargeld eingeht oder später bezahlt wird. Kleine Unternehmen mit einem Jahresumsatz von höchstens 5 Millionen US-Dollar können sich dazu entscheiden, die Steuerbilanz zu nutzen, um ihre Cash-Positionen besser zu verwalten, da diese für das Überleben eines kleinen Unternehmens von größerer Bedeutung sind als für größere Unternehmen.

Auswirkungen auf das Geschäft

Die periodengerechte Finanzbuchhaltung und die steuerbasierte Steuerbilanz können ein kleines Unternehmen unterschiedlich beeinflussen. Während die Finanzbuchhaltung Geschäftstransaktionen während der Ausführung genau nachverfolgen kann, zeigt sie nicht die tatsächlichen Liquiditätsreserven eines Unternehmens. Ein kleines Unternehmen, das die Abgrenzungsmethode anwendet, weist in seinen Rechnungsbüchern möglicherweise ein gutes Einkommen aus, kann jedoch nur wenig Bargeld auf seinem Bankkonto haben, wenn die Kunden noch nicht bezahlt haben. Durch die steuerliche Buchführung in bar kann ein kleines Unternehmen seine Cash-Situation genauer verfolgen. Andererseits kann die bargeldbasierte Methode die Profitabilität eines Unternehmens in die Irre führen, wenn alle Kunden ihre Rechnungen innerhalb eines einzigen Zeitraums bezahlen, was zu einem Anstieg der Bareinnahmen führt.

Steuerauswirkungen

Die Wahl einer Rechnungslegungsmethode für die Geschäftserfassung und Rechnungslegung wird sich auf ein kleines Unternehmen steuerlich auswirken, da häufig dieselbe Steuerungsmethode auch für die Erstellung von Steuererklärungen verwendet wird. Abhängig von der Jahreszeit, zu der ein Geschäftsvorfall stattfindet, und zu einem Zeitpunkt, zu dem die monetäre Abrechnung erfolgt, kann ein kleines Unternehmen für das laufende Steuerjahr mehr oder weniger Steuern zahlen. Wenn beispielsweise ein kleines Unternehmen bei der Kassenbuchhaltung bis zum nächsten Jahr keine Barzahlung für einen Kauf im laufenden Jahr leistet, könnte es keinen Steuerabzug für die Anschaffungskosten erklären und würde daher für das laufende Steuerjahr mehr Steuern zahlen .