Einkommensgrenzen für die Teilnahme an der IRA

Individuelle Vorsorgekonten sind Spar- / Anlagepläne, die Steuervorteile bieten. Bei traditionellen und Roth-IRAs gibt es keine Mindesteinkommensvoraussetzung, vorausgesetzt, Ihr Einkommen ist mindestens so hoch wie Ihr Beitrag. Traditionelle und Roth-IRAs haben jedoch maximale Einkommensgrenzen, die für viele Steuerzahler gelten.

Identifizierung

Die IRS legt Einkommensgrenzen fest, die als Auslaufregeln bezeichnet werden und Ihre Beiträge zu traditionellen und Roth-IRAs beeinflussen. Die Auslaufregeln für traditionelle und Roth-IRAs sind etwas unterschiedlich. Die Einkommensgrenzen hängen von Ihrem Steuererklärungsstatus ab. Wenn Sie einen Ruhestand bei der Arbeit haben, wirkt sich dies auf Ihre Einkommensgrenzen aus. Der IRS passt die Einkommensgrenzen Jahr für Jahr an. Die Zahlen beziehen sich auf 2010.

Eigenschaften

Der IRS verwendet Ihr modifiziertes angepasstes Bruttoeinkommen, um zu bestimmen, ob Auslaufregeln gelten. Für jede Steuererklärungsstatuskategorie gibt es zwei AGI-Beträge. Der geringere Betrag ist der Punkt, an dem die Auslaufregeln wirksam werden. Der größere Betrag ist der Punkt, an dem der Auslauf abgeschlossen ist. Bei herkömmlichen IRAs verringert der Ausstieg die Höhe der eingebrachten Mittel, die Sie von Ihren Steuern abziehen können. Bei Roth IRAs verringert der Ausstieg den Betrag, den Sie zur IRA beitragen können.

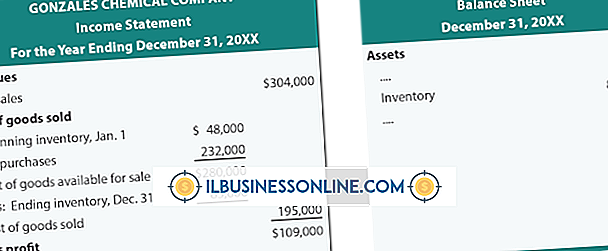

Traditionelle IRRA

Wenn Sie als Einzel- oder Haushaltsvorstand einen Antrag stellen und keinen Ruhestand bei der Arbeit haben, gibt es keine Einkommensgrenze. Wenn Sie einen vom Arbeitgeber zur Verfügung gestellten Pensionsplan haben, sinkt Ihr Steuerabzug, sobald Ihre AGI 56.000 USD erreicht hat, und wird eliminiert, wenn Ihre AGI 66.000 USD beträgt. Für jemanden, der verheiratet ist und getrennt eingereicht wird, beginnt das Auslaufen bei null AGI und die Beiträge sind nicht mehr steuerlich absetzbar, wenn der AGI 10.000 USD beträgt.

Wenn weder Sie noch Ihr Ehepartner einen Ruhestand bei der Arbeit haben und Sie gemeinsam einreichen, gelten keine Grenzwertüberschreitungen. Wenn Sie einen vom Arbeitgeber bereitgestellten Pensionsplan haben, beginnt der Ausstieg bei 89.000 USD und ist abgeschlossen, wenn Ihre AGI 109.000 USD erreicht. Wenn Sie bei der Arbeit nicht durch einen Altersvorsorgeplan gedeckt sind, Ihr Ehepartner dies jedoch ist, liegen Ihre Einkommensgrenzen bei 167.000 $ und 177.000 $.

Roth IRA

Wenn bei Roth IRAs der Status Ihrer Steueranmeldung nicht verheiratet und gemeinsam eingereicht wird, wird der Beitrag, den Sie beitragen können, reduziert, sobald Ihre AGI 105.000 USD beträgt. Sobald Ihre AGI 120.000 USD erreicht hat, können Sie keine Beiträge für eine Roth IRA leisten. Für verheiratete und gemeinsam eingereichte Personen sind es 167.000 und 177.000 $. Wenn Sie in der Vergangenheit zu einem Roth IRA beigetragen haben, ist der Status des Guthabens auf Ihrem Konto nicht betroffen. Sie können einfach nicht mehr Geld hinzufügen.

Roth-Konvertierungen

Wenn Ihre AGI vor 2010 mehr als 100.000 US-Dollar betrug, konnten Sie keine Mittel aus einem anderen Altersvorsorgeplan in eine Roth-IRA übertragen. Der Kongress hat diese Regelung jedoch 2010 rückgängig gemacht. Da der IRS Rollover-Fonds nicht als Beiträge klassifiziert, gelten die IRS-Ausstiegsregeln nicht.