Erforderliche Entfernung für den Abzug von Geschäftsessen außerhalb der Stadt

Wenn Sie zum nächstgelegenen Deli für ein Sandwich gehen, ist dies kein abzugsfähiges Geschäftsessen. Um eine Steuerabschreibung für eine Mahlzeit in Anspruch zu nehmen, muss es sich um geschäftliche Unterhaltung handeln, bei der zum Beispiel ein Kunde zum Abendessen ausgezogen wird, oder etwas, das Sie auf Reisen von zu Hause aus gegessen haben. Andere Mahlzeiten, auch wenn Sie sie während des Arbeitstages essen, sind nicht abzugsfähig.

Entfernung

Die IRS-Regeln verwenden keine Entfernung als Bedingung für die Inanspruchnahme des Abzugs. Stattdessen heißt es in der Publikation 463, dass Sie den Abzug vornehmen können, wenn "es für Sie notwendig ist, ausschlafen zu lassen oder sich auszuruhen, um Ihre Aufgaben ordnungsgemäß zu erfüllen." Wenn Sie davon ausgehen, länger als ein Jahr außerhalb der Stadt zu bleiben, ist dies eine Ausnahme. Wenn ein Job Sie so lange wegnimmt, wird Ihr neuer Standort als "Steuerheimat" betrachtet und Sie können dort keine Reisekosten geltend machen.

Qualifying Mahlzeiten

Abzugsfähige Reisekosten müssen sich auf Ihr Unternehmen beziehen. Wenn Sie eine Woche lang außerhalb des Bundesstaats Verkäufe tätigen und dann eine Woche lang Freunde besuchen, können Sie die Kosten für die Mitnahme Ihrer Freunde zum Abendessen nicht abziehen. Ein weiterer Disqualifizierer ist, wenn die Mahlzeit üppig oder extravagant ist. Die IRS legt keinen Dollar für extravagante Ausgaben fest und besagt insbesondere, dass gehobene Restaurants Ihre Mahlzeit nicht automatisch disqualifizieren. Darüber hinaus müssen Sie Ihr Urteil verwenden.

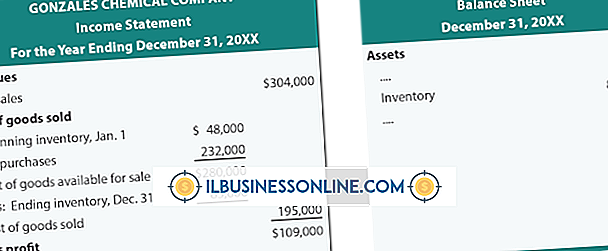

Abzug

Sie können Ihre Abschreibung entweder nach den tatsächlichen Kosten der Mahlzeiten oder nach einem Tagegeld richten. Die General Services Administration legt die Essensentschädigung für Gebiete in den gesamten Vereinigten Staaten fest. In Phoenix zum Beispiel beträgt der Preis 71 US-Dollar pro Tag. Auf der GSA-Website können Sie die Kosten für jeden Ort nachschlagen. Sie können jede Option, tatsächliche Kosten oder Tagegeld, verwenden, um die beste Steuerabschreibung zu erzielen.

Behaupten

Unabhängig davon, ob Sie den Tagessatz oder den tatsächlichen Kostenansatz verwenden, ist Ihr Abzug auf 50 Prozent Ihrer Essenskosten begrenzt. Wenn Sie ein Einzelunternehmer sind, geben Sie Ihren gesamten Abzug für Mahlzeiten in Schedule C zusammen mit anderen Geschäftsabschreibungen an. Wenn Sie den Ist-Kosten-Ansatz verwenden und für Ihre Mahlzeiten Quittungen und ausreichende Aufzeichnungen aufbewahren, können Sie die geschäftlichen Gründe für Ihre Reise erläutern. Die IRS prüft die Reisekosten sehr sorgfältig.