Die fälschlicherweise als reguläre Ausgaben erfassten Investitionen

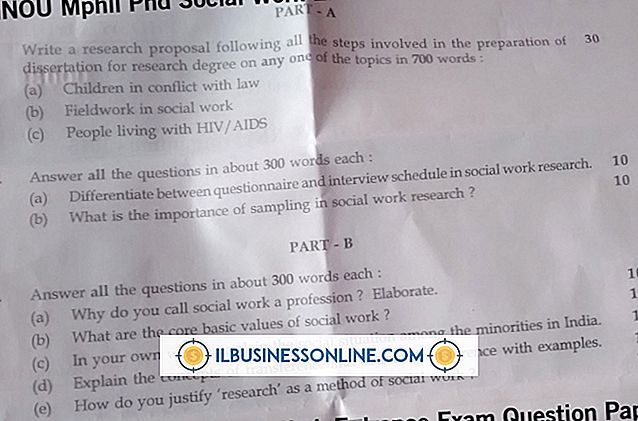

Die Erfassung von Investitionen als regelmäßige Ausgaben könnte zu einer Unterzahlung von Steuern führen, eine Praxis, die der Internal Revenue Service missbilligt. Wenn der IRS vor Ihnen eine Unterzahlung erwirbt, muss Ihr Unternehmen zumindest seine Rendite neu ausweisen, zusätzliche Steuern zahlen und möglicherweise Zinsen zahlen. Abhängig von der Häufigkeit und dem Umfang dieser Fehler kann der IRS Sie prüfen, eine Geldstrafe verhängen oder sogar eine strafrechtliche Untersuchung empfehlen.

Ausgaben Vs. Kosten

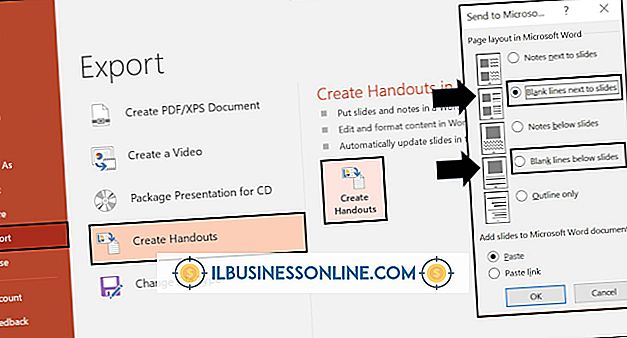

Ein Aufwand ist ein Geschäftsaufwand. Eine Ausgabe ist eine Barauszahlung aus geschäftlichen Gründen, einschließlich der Bezahlung einer Ausgabe, einer Verbindlichkeit, einer Dividende oder eines Vermögenswerts. Wenn Ihr Unternehmen die Rechnungslegungsmethode verwendet, sind die Ausgaben und Ausgaben die gleichen. In der periodengerechten Abrechnung entsteht aus einer Ausgabe häufig eine Verpflichtung, eine Zahlung zu leisten, die durch eine spätere Ausgabe entlastet wird. Ein Unternehmen kann Ausgaben wie Miete und Versicherungen im Voraus begleichen, so dass die Ausgaben den Kosten vorausgehen. Die Regeln für den Abzug der Kapitalkosten und der laufenden Ausgaben sind unterschiedlich. Sie ziehen regelmäßige Aufwendungen in dem Jahr ab, in dem sie anfallen, aber Sie müssen die Kapitalkosten in jährlichen Raten abziehen.

Investitionen und Ausgaben

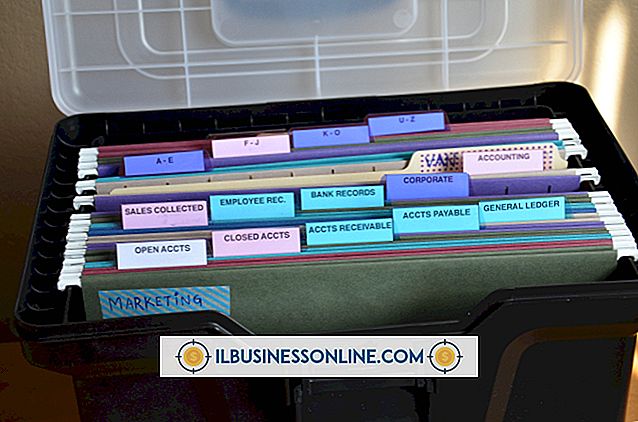

Der Kauf oder die Produktion von Kapitalvermögen verursacht Kapitalkosten. Das Kapitalvermögen ist ein langlebiger Wertgegenstand und wird in der Bilanz unter den langfristigen Vermögenswerten ausgewiesen. Normalerweise wird Inventar nicht als Kapitalvermögen betrachtet. Das Anlagevermögen umfasst vielmehr Maschinen, Anlagen, Gebäude, Fahrzeuge und Ausrüstungen. Ihr Unternehmen zieht Kapitalkosten durch Abschreibung ab. Der IRS weist den verschiedenen Arten von Vermögenswerten „Erholungsperioden“ zu, und Sie schreiben einen Kapitalwert über den Erholungszeitraum ab. Zum Beispiel hat ein Nichtwohngebäude eine 39-jährige Erholungsphase. Das Unternehmen muss 39 jährliche Abschreibungen vornehmen, um die Kosten des Gebäudes zu decken.

Steuereffekte bei der Bargeldmethode

Die falsche Identifizierung von Investitionen hat steuerliche Auswirkungen auf Barunternehmen, da diese Fehler auch falsch identifizierte Ausgaben sind. Das Ergebnis ist, dass ein Aufwand, der über mehrere Jahre hätte abgeschrieben werden sollen, im Jahr des Aufwands abgezogen wird. Angenommen, ein Unternehmen kostet einen Lkw von 27.000 US-Dollar, anstatt ihn über fünf Jahre abzuschreiben. Bei einer linearen Abschreibung und einem Restwert von 2.000 USD sollte das Unternehmen fünf jährliche Abzüge von (27.000 - 2.000 USD) / 5 Jahren oder 5.000 USD pro Jahr in Kauf nehmen. In der Steuerklasse von 25 Prozent bedeutet dies eine jährliche Steuerminderung von (0, 25 x 5.000 USD) oder 1.250 USD pro Jahr. Wenn das Unternehmen den Lkw kostet, verringert sich die Steuerpflicht des Unternehmens um (0, 25 x 27.000 USD) oder 6750 USD. Der Fehler führt zu einem unrichtigen Abzug von (6.750 - 1.250 USD) oder 5.500 USD. Wenn der IRS den Fehler erkennt, wird er diesen Betrag eintreiben und möglicherweise Zinsgebühren erheben.

Steuereffekte nach der Rückstellungsmethode

Wenn ein Unternehmen die periodengerechte Buchführung verwendet, zahlt es entweder Geld oder erstellt eine Verbindlichkeit, wenn es einen Vermögenswert kauft. Wenn das Unternehmen bar bezahlt, muss der Fehler bei der falschen Identifizierung nicht nur einen Aufwand, sondern auch einen Aufwand bedeuten. In diesem Fall ist der Effekt derselbe wie bei einem Geschäft mit Bargeldmethode. Wenn der Kauf eine Verbindlichkeit schafft, entlastet die Ausgabe die Verbindlichkeit und hat keine steuerlichen Auswirkungen. Tatsächlich ist es schwer vorstellbar, was ein solcher Fehler bedeuten würde. Wenn der Aufwand jedoch falsch angegeben wird, gelten die gleichen Überlegungen, die für ein Bargeschäft gelten, auch für diesen Fall.

Reality-Check

Zertifizierte Wirtschaftsprüfer sind hochqualifizierte Fachleute, die die hier besprochenen einfachen Fehler wahrscheinlich nicht machen werden. Bei einem nicht geschulten Geschäftsinhaber, der die Steuererklärung seines eigenen Unternehmens einreicht, besteht jedoch das Risiko, dass Fehler gemacht werden, die zusätzliche Arbeit und Kosten verursachen. Das Ergebnismanagement, bei dem Führungskräfte versuchen, die Ergebniserwartungen zu erfüllen, kann zu einer zu aggressiven Rechnungslegung führen, beispielsweise durch gezielte Aufwendung von Kapitalkosten oder durch die Aktivierung normaler Aufwendungen. Beispielsweise wurde der WorldCom-Chef Bernard Ebbers im Jahr 2005 wegen betrügerischer Kapitalausgaben zur Erhöhung der Aktiva neben anderen rechtswidrigen Handlungen verurteilt und zu einer 25-jährigen Haftstrafe verurteilt.