Was passiert, wenn Sie wegen eines Darlehens für die Verwaltung kleiner Unternehmen abgelehnt werden?

Wenn Sie für ein Darlehen der US Small Business Administration abgelehnt werden, müssen Sie die finanziellen und administrativen Faktoren prüfen. Die SBA leiht das Geld nicht selbst aus. Die Gründe dafür sind unterschiedlich. Übliche Ablehnungsfaktoren sind neben den Einstufungskriterien des SBA, die vorab leicht zu ermitteln sind, Kredite, Schulden und Sicherheiten.

SBA-Kriterien

Die Qualifizierung für ein von der SBA unterstütztes Darlehen steht vor dem Darlehensgenehmigungsprozess. Kreditgeber möchten oft Kredite an Unternehmen vergeben, die sich für SBA-Kredite qualifizieren, bevor sie für weniger qualifizierte Unternehmen eingesetzt werden. Um sich für ein SBA-Darlehen zu qualifizieren, muss Ihr Unternehmen die Standards für kleine Unternehmen und die Belegsummen erfüllen, die je nach Branche variieren. Ein Unternehmen muss außerdem für einen herkömmlichen gewerblichen Kredit zu „angemessenen Bedingungen“ abgelehnt worden sein.

Kredit

Ein sauberer Kreditauszug ist für die Sicherung eines Kredits sehr wichtig. Kreditgeber betrachten sowohl Ihren persönlichen als auch Ihren geschäftlichen Kredit. Wenn Kredit einen Faktor für die Ablehnung war, müssen Sie versuchen, den Fehler zu beheben. Um Kredite zu reparieren, empfiehlt die SBA, Rechnungen pünktlich zu bezahlen, ausstehende Beträge abzuzahlen, neue Schulden zu vermeiden und viele Kredite nicht zu beantragen. Die Kreditlaufzeit ist ein Faktor, und die Reparatur von Guthaben braucht Zeit. Wenn Sie der Meinung sind, dass Ihre Gutschrift nicht korrekt ist, wenden Sie sich an die Meldestelle. Sie haben das Recht, Unstimmigkeiten in Ihrer Kredithistorie nach dem Fair Credit Reporting Act zu bestreiten.

Schuld

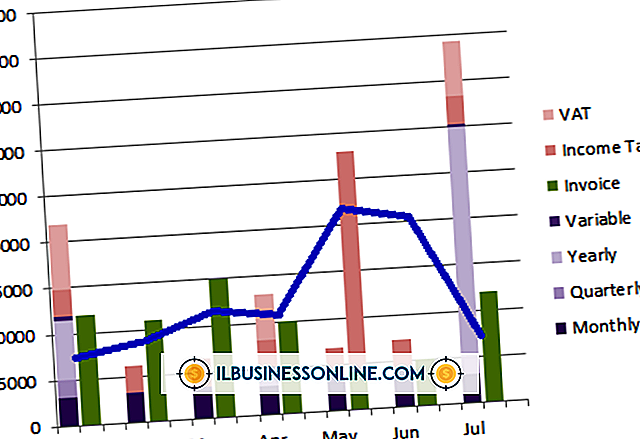

Unternehmen müssen möglicherweise ihre Verschuldungsquote verbessern, die laut SBA in der Regel 3 zu 1 beträgt. Banken betrachten auch andere Standardkennzahlen, wenn sie die Finanzen eines Unternehmens untersuchen.

Sicherheit

Viele Start-up-Unternehmen haben keine Sicherheiten. Wenn Sie aus diesem Grund abgelehnt wurden, fragen Sie Ihren Bankier, wie viel Sicherheit Sie benötigen. Kreditgeber sehen ein höheres Risiko für Kredite an Unternehmensgründungen, denen das Vermögen fehlt, um einen Kredit zurückzuzahlen.

Beziehungen

Lernen Sie Ihren Kreditsachbearbeiter kennen und seien Sie offen für Ihre Situation. Wenn der Darlehensprozess persönlicher ist, wirkt sich dies oft zu Ihrem Vorteil aus. Fragen Sie den Darlehensbeauftragten, warum das Darlehen abgelehnt wurde. Erfahren Sie mehr über den Darlehensprozess und fragen Sie, wie Sie Ihren Fall unterstützen können.

Alternative Darlehensoptionen

Wenn Sie wegen eines SBA-Kredits abgelehnt wurden, gibt es auch andere Stellen, an denen Sie Kredite außerhalb traditioneller Geschäftsbanken und Sparkassen erhalten. Kommerzielle Finanzierungsunternehmen können revolvierende Kredite mit einer Kreditlinie auf der Grundlage von Forderungen und Lagerbestand anbieten. Oft werden diese Kredite täglich zurückgezahlt oder zurückgezahlt.

Versicherungsunternehmen gewähren auch langfristige Kredite oder kaufen in wachsende Unternehmen ein. Darüber hinaus möchten Risikokapitalfirmen möglicherweise kleinere Unternehmen kaufen, benötigen jedoch möglicherweise Stimmrechte und hohe Zinssätze. Schließlich kann ein Aktienbeteiligungsplan für Mitarbeiter einem Unternehmen den Zugang zu Geldmitteln ermöglichen, während es gleichzeitig in Form von Aktien zu den Pensionsplänen seiner Mitarbeiter beiträgt.